Crédits immobiliers

La publication trimestrielle de l’Observatoire Crédit Logement/CSA permet de faire le point sur ce que fut 2022. Et compte tenu des principaux scénarii macroéconomiques publiés récemment, d’esquisser ce que 2023 va probablement risquer d’apporter. Analyse et prospective de Michel Mouillart Professeur d’Economie, FRICS.

L’année 2022 a été marquée par le renforcement de tous les déséquilibres économiques et financiers nés de la crise sanitaire de 2020 : ralentissement de la croissance, reprise de l’inflation, chute du moral des ménages et inversion de la courbe des taux d’intérêt, notamment. Le rebond de l’activité de 2021 ayant bien souvent masqué la profondeur de ces déséquilibres, la surprise fut grande pour beaucoup lorsqu’avec le déclenchement de la guerre en Ukraine, tous les marchés (dont les marchés immobiliers) se sont (plus ou moins rapidement) grippés.

En ce qui concerne l’économie immobilière, il a d’ailleurs fallu attendre plusieurs mois et le début de l’été bien souvent pour que le constat d’un retournement de la conjoncture ne vienne altérer l’optimisme de ses principaux acteurs. Et pour beaucoup, la crise dans laquelle le marché des crédits immobiliers s’était sérieusement engagé dès l’automne 2021 ne s’est résumée qu’à une remontée des taux des crédits immobiliers. Il est vrai que le recul de l’offre bancaire a pu leur paraître difficile à identifier, alors que les indicateurs statistiques publiés par la Banque de France restituaient l’irréalité d’une situation normale, voire meilleure que normale : par choix de méthode et par construction, et aussi peut-être pour ne pas avoir à remettre en cause des « choix stratégiques », il ne pouvait en être autrement !

Alors que dans les faits, le resserrement de l’offre bancaire voulue par la Banque de France et le ministère des Finances venait à bout du dynamisme des marchés immobiliers : avec des reculs d’activité « vertigineux », inconnus depuis longtemps même lors de la crise économique et financière de 2008 venue des Etats-Unis, comme dans le secteur de la construction de maisons individuelles par exemple (avec une chute de plus de 40 % des ventes dès l’automne, après un printemps plus serein et des baisses de seulement 25 % !).

Une année 2022 de montée des déséquilibres

En décembre, le taux moyen des crédits immobiliers (hors garanties et assurances) était de 2.34 % d’après l’Observatoire Crédit Logement/CSA.

Durant toute l‘année, le taux moyen des crédits s’est élevé (1.06 % en décembre 2021). Après une progression très modérée en janvier et en février, le rythme de la hausse s’est accéléré entre février et juin, en réponse au renforcement des incertitudes économiques et monétaires nées du déclenchement de la guerre en Ukraine : et en juin, le taux s’affichait à 1.52 %. L’accentuation des déséquilibres accompagnant toutes ces incertitudes s’est alors traduite par une progression du taux encore plus rapide en juillet : et même si durant le reste de l’été la remontée s’est faite moins rapide, bridée par un taux d’usure faiblement revalorisé pour le 3ème trimestre, en septembre le taux moyen était de 1.90 %. Car face à un taux d’usure trop bas, la prise en compte du coût de l’assurance et des garanties obligatoires à côté des frais de dossier a contraint le niveau des taux des crédits afin de permettre la sortie d’un TAEG acceptable.

Avec la revalorisation significative du taux d’usure intervenue pour le 4ème trimestre, l’augmentation du taux moyen des crédits constatée en octobre a été forte, comme en juillet, pour se poursuivre à un rythme soutenu en novembre : et après un mois de décembre plus calme, l’année 2022 s’est terminée avec un taux à 2.34 % en progression de 128 points de base sur un an. Pour autant, la profitabilité des nouveaux crédits n’a pas réussi à se rétablir. Depuis juillet, le relèvement du principal taux de refinancement de la BCE participe en effet à la dégradation de la marge des établissements de crédit : le relèvement supplémentaire intervenu à la mi-septembre a sensiblement détérioré cette profitabilité, comme d’ailleurs la nouvelle hausse portant le taux de refinancement de la BCE à 2.0 % dès le début du mois de novembre. Ainsi la production nouvelle de crédits dont le dynamisme avait déjà été altéré (affaiblissement de la demande, contraction de l’offre) n’a pu réussi à vraiment rebondir. Et même si son impact sur le niveau des taux et l’activité de prêts des banques a été limité, n’ayant eu à agir qu’à partir du 21 décembre, la dernière augmentation du taux de refinancement de la BCE n’a fait que renforcer les déséquilibres et les contraintes auxquels les prêteurs sont confrontés.

Et pourtant, même en décembre 2022, la totalité des emprunteurs bénéficiaient de crédits à des taux très largement inférieurs à l’inflation, ce qui ne s’était jamais constaté depuis la fin des années 40, à un niveau sans précédent depuis 1950.

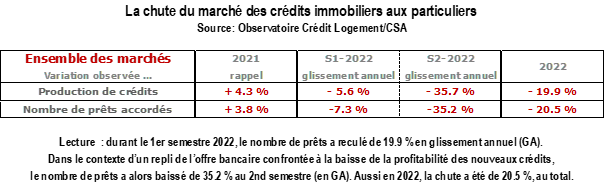

La panne du marché des crédits en 2022

Mais la progression rapide des taux immobiliers n’a en fait que faiblement contribué au blocage du marché des crédits. Certes, il est devenu plus difficile de boucler des plans de financement de projets immobiliers avec des taux plus élevés. Pour autant, alors que l’allongement de la durée des crédits octroyés permettait encore d’atténuer l’augmentation des taux, la plus grande sélectivité des banques tient pour l’essentiel à la contrainte imposée par la Banque de France depuis 2019, un taux d’effort qui ne doit pas excéder 35 % : même si certaines dérogations ont été progressivement instaurées, cette exigence nouvelle a détourné du marché un nombre important de candidats à un achat immobilier.

Car exiger un taux d’effort plus élevé, c’est imposer un apport personnel plus important et donc, ne plus servir les candidats à un emprunt faiblement dotés en épargne. Ainsi d’après l’Observatoire Crédit Logement/CSA, le niveau de l’apport personnel moyen mobilisé par les emprunteurs s’est très nettement accru depuis 2019 (+ 11.9 % en 2020, + 13.2 % en 2021 et + 12.3 % en 2022) : une augmentation aussi rapide et durant aussi longtemps n’avait encore jamais été constatée par le passé. Et les taux d’apport des ménages encore sur le marché ont nettement progressé depuis 2019, pour s’établir à des niveaux élevés, au regard des exigences des autorités françaises de contrôle des banques : au 4ème trimestre 2022, le niveau de l’apport personnel moyen était de 43.5 % supérieur à son niveau du 4ème trimestre 2019, lorsque le marché était au zénith et les exigences concernant l’apport au plus bas ; ce qui correspond à un supplément d’apport imposé représentant 7 mois de revenus pour un emprunteur disposant de moins de 3 SMIC, mais de seulement 1.5 mois pour un emprunteur avec 5 SMIC et plus. On comprend aisément que des ménages modestes ou à petits revenus moyens ne disposant pas d’un apport suffisant aient été exclus du marché des logements neufs ou anciens.

Cette évolution pèse évidemment sur l’activité du marché des crédits. Dans le contexte d’une stricte application des recommandations du HCSF, le nombre de prêts accordés s’est nettement affaibli dès le début de l’année 2022, la demande réagissant à la détérioration de son pouvoir d’achat, alors que les conditions de crédit ne s’amélioraient plus. Puis le déclenchement de la guerre en Ukraine a amplifié la dégradation du marché. Jusqu’à l’été dernier cependant, le repli de la demande avait été à l’origine du recul de la production de crédits. D’ailleurs, dès le début de 2022 l’activité avait rapidement fléchi sur tous les marchés immobiliers. Mais dès juillet, la dégradation rapide de la profitabilité des nouveaux prêts est venue amplifier les conséquences d’un repli de la demande qui perdurait. La revalorisation du taux d’usure intervenue à compter du 1er octobre a certes permis un accroissement des taux des crédits immobiliers : cependant, la nouvelle phase de relèvement des taux de la BCE qui s’est alors amorcée a pesé sur les marges des banques. L’offre de crédits n’a donc pas pu se redresser suffisamment, à la différence de ce qui se constate habituellement au début de l’automne. Et la chute de la production de crédits s’est poursuivie. Une telle chute ne s’était pas constatée depuis l’automne 2008, au plus profond de la crise financière internationale venue des Etats-Unis : elle est même plus prononcée que celle observée durant le 1er confinement, en raison de la durée de la baisse de l’activité et de son caractère particulier puisqu’elle n’épargne aucun des secteurs de l’immobilier résidentiel.

Des perspectives macroéconomiques peu enthousiasmantes

En 2023, le ralentissement de l’économie devrait se renforcer avec un PIB en (très) légère progression (0.0 % pour BNP-Paribas, + 0.2 % pour le Crédit Agricole, + 0.3 % pour la Banque de France et + 0.5 % pour la Société Générale). Alors que dans le contexte d’une inflation persistante et comparable à celle de l’année 2022 (+ 6.2 % pour BNP-Paribas, + 6.0 % pour la Banque de France ou + 5.9 % pour le Crédit Agricole), l’incertitude restera importante, continuera à peser sur le moral des agents économiques et affectera la réalisation des projets d’investissement privés (et notamment immobiliers) : tout risquant donc de transformer en une récession temporaire et limitée ce qui ne ressemble encore qu’à un net ralentissement de la croissance économique.

Certes, à partir de 2024 et surtout en 2025, la croissance économique reviendra progressivement et le rythme de l’inflation devrait nettement ralentir, revenant vers la cible des 2.0 % de la BCE à partir de 2024. Mais la persistance de l’inflation en 2023 va continuer à peser sur le pouvoir d’achat des ménages. Alors que les années de faible croissance de l’économie vont contribuer à la remontée du chômage dès 2023.

En outre, la remontée des taux d’intérêt va s’amplifier en 2023 et constituer un frein d’autant plus puissant à la réalisation de la demande que les contraintes pesant sur l’offre de crédits bancaires vont rester serrées. Car même si les tensions inflationnistes s’atténuent progressivement, la BCE devrait continuer à durcir sa politique monétaire en 2023, pour ne l’assouplir progressivement qu’à partir de 2024. Dans la plupart des scénarii des grands instituts de conjoncture nationaux (Banque de France, Crédit Agricole, Société Générale), le pic des taux serait atteint au 2nd semestre 2023 : mais leur décrue n’interviendrait véritablement qu’à la fin de 2023 compte tenu d’une inflation persistante, voire au début de 2024. L’économie risque donc de rester confrontée à un environnement de taux d’intérêt relativement élevés durant quelques années, encore.

Plus précisément, l’hypothèse « moyennement optimiste » concernant le principal taux d’intervention de la BCE retenue par la plupart des scénarii est celle d’une nouvelle augmentation qui le conduirait à 2.85 % en 2023 (partant de 0.58 % en 2022), après deux hausses de 25 points (suivant un objectif de préservation de l’activité dans la zone euro, plusieurs scénarii estimant que la BCE atténuera le rythme de la hausse de ses taux d’intervention) pour finir l’année à 3.00 % ; pour commencer à se détendre dès le printemps 2024, au fur et à mesure du ralentissement de l’inflation.

Sur les marchés financiers, les tensions et les déséquilibres se sont renforcées durant toute l’année 2022 : avec un taux de l’OAT à 10 ans à 1.70 % en 2022 (2.62 % fin 2022), donc au-delà des niveaux escomptés dans la quasi-totalité des scénarii de la place. En 2023, le taux de l’OAT à 10 ans devrait de nouveau s’élever, s’écartant donc des scénarii de lente décrue qui prévalaient encore à l’automne dernier : avec un taux à 2.75 % en moyenne. Et si rien ne vient bouleverser le paysage économique et financier d’ici là, le taux de l’OAT à 10 ans devrait commencer à reculer dès le printemps 2024.

Mais ces évolutions vont évidemment peser sur les taux des crédits immobiliers qui ont déjà commencé à nettement s’accroître en 2022 : pour un taux moyen de 1.06 % en 2021 (1.05 % au T4-2021) d’après l’Observatoire Crédit Logement/CSA, le taux s’est établi à 1.63 % en 2022 (2.22 % au T4-2022). Il augmenterait alors de 122 points en 2023, à 2.85 % en moyenne, pour finir l’année à 3.00 %. Puis la décrue s’amorcerait durant le S1-2024, pour redescendre lentement à 2.20 % fin 2024.

Et en attendant la suite …

Comme après chacune des précédentes augmentations du taux d’usure, en réponse à la publication des nouveaux barèmes de l’usure à compter du 1er janvier 2023, le taux des crédits immobiliers poursuit sa remontée : à la mi-janvier, il s’établit à 2.52 %, en augmentation de 18 points depuis décembre 2022 (+ 146 points depuis décembre 2021). L’ajustement est rapide, comparable à ceux qui étaient intervenus en juillet, puis en octobre 2021. Mais il n’a pas déclenché le rebond tant attendu de la production de crédits : la hausse du taux de refinancement de la BCE de 50 points intervenue dans la dernière décade de décembre 2021 est venue, une fois encore, manger une large part de l’avantage de profitabilité qui aurait pu être attendu.

Certes, et il ne pouvait en être autrement, l’annonce d’une publication mensuelle du taux d’usure (mais pour une courte période, comme cela est normalement prévu en cas de « circonstances exceptionnelles ») a été saluée par la plupart des intermédiaires qui y voient la possibilité de se repositionner sur le marché des crédits immobiliers. Pour autant, et même si cela ne peut être que bien vu par le ministre des Finances, la révision mensuelle du taux d’usure ne va guère faciliter l’octroi des crédits, tant que les exigences de taux d’effort ne seront pas assouplies par la Banque de France. Sauf peut-être si « subito presto » tous les candidats à un achat immobilier devenaient riches et largement dotés en apport : alors les assouplissements du taux d’usure ne seront plus nécessaires pour désespérément tenter de fluidifier le marché !